KNOWLEDGE

オランダと韓国で見た、インパクト投資の現在地

オランダと韓国で見た、インパクト投資の現在地

昨年末、オランダと韓国で開催されたインパクト投資のカンファレンスに登壇・参加してきました。それぞれ目的の違う二つのカンファレンスで感じたインパクト投資の今について書いていきます。

グローバルなインパクト投資のキープレイヤー「GIIN」とは

GIIN(Global Impact Investing Network)は、インパクト投資の拡大と成果向上を目的として2009年に設立されました。GIINは世界全体のインパクト投資に関する知見共有やインパクト投資家のネットワーク構築を担っており、同分野の発展に大きな役割を果たしています。

またGIINはインパクト評価に関しても重要な役割を果たしています。特にインパクト投資の指標カタログを作成し、数年にわたりアップデートを重ねてきました。

GIINカンファレンス概要

世界中からインパクト投資家が集まる同フォーラムは、機関投資家のインパクト投資のカンファレンスとして指折りの機会です。今年は67カ国から約1500人がリアルで出席し、本カンファレンスはコロナ禍以降初めてとあってキャンセル待ちが出るほどでした。カンファレンスは、主にスポンサーによるブース出展と、メンバーズデイを含め3日間にわたって、キーノートスピーチと、インパクト投資に関連する様々なトピックのパネルディスカッションという形式で開催されました。参加者はインパクト投資の実務家で、ファミリーオフィス等のアセットオーナー、ファンドまたはファンド・オブ・ファンズなどのアセットマネージャーが多いようでした。

その中で小柴はセッションの一つ” Systems Change and Impact Measurement and Management” に登壇者として参加しました。内容は、インパクト投資を通じて社会課題の原因を根本から変える社会変革の方法(システムチェンジ)を試みる際のインパクトマネジメント(インパクト戦略構築からインパクト測定まで)についてで、それぞれの組織や国の注目すべき取り組みについてパネリスト及びオーディエンスと共有するセッションでした。

GIINに参加しての所感

インパクト投資のメインストリーム化

昔はニッチだったインパクト投資も米国大手のアセットマネジメント会社やプライベート・エクイティが参入してきたり、ESGの普及により、インパクトを考えることが「当たり前」という世界が現実になってきているように感じました。これはGIINのカンファレンスという特殊な環境においてですが、10年後の社会を先取りした縮図だと思いました。

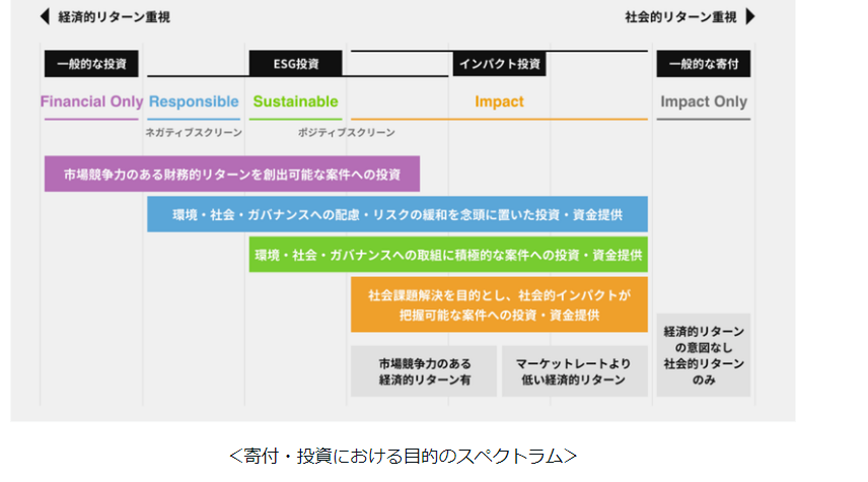

一方で、インパクト投資とESG、サステナブル投資の境目がかなり微妙になってきているとも感じます。これは喜ばしい事であると同時に、リターンを最大化することが目的であるESGと課題解決を目的とするインパクト投資という出自の違う二つのものが同じ土俵で語られていることに少し違和感を覚えます。今は「インパクト投資」というラベルで語られていますが、いつかは両者が違いに気が付いて、どちらかがまた別のものとして別の道を辿っていくのかもしれないと感じました。

GIINの調査によると、2022年、インパクト投資市場は初めて1兆ドルを超えたそうです。2010年代前半、インパクト投資という言葉が作られた当時からは考えられないくらいマーケットは拡大しました。しかし、「本当に世界の課題は解決に向かっているのか?」という問いがあるセッションで投げかけられました。

インパクト・ウォッシュ(実態が伴わないのにインパクト投資に取り組んでいるように見せかけること)についての批判は昨今よく聞かれます。何を「課題」とするかは人や組織によるので、この問いに対する答えは一概には言えませんが、この問いへの答えがYESであれNOであれ、インパクト投資家あるいはアセットマネージャーが、投資を通じてこれまで取り組んできた課題は何で、課題をもたらしている原因は何で、何を改善する必要がある、ということが言える人が増えていれば、インパクト投資の普及は大成功だったと言えるのではないかと思います。資金だけが課題解決の手段ではないことからも、投資活動のみを行っているプレイヤーができることは、課題を設定し、理解し、その重要性を体外に発信していくことではないかと思わされました。

シンガポールの台頭

もう一つは、アジアの同胞であるシンガポールが急速に頭角を表していました。金融立国として積極的に海外からファミリーオフィスを誘致しており、フィランソロピーやインパクト投資を国としても積極的に推進・普及に関わっています。シンガポールの国が所有する投資会社TEMASEKによるインパクトファンドの立ち上げ、研究所の立ち上げ等活動を多岐に広げ、欧米のプレイヤーがメインだったブースの中で一際注目を集めていたように思います。

toniicカンファレンス概要

自身の資産をインパクト投資、サステナブル投資に振り向けたい資産家の方々のコミュニティです。グローバルに400人以上のメンバーがおり、主に資産家自身、ファミリーオフィスの番頭やスタッフの方々がメンバ―となっています。toniicは、インパクト投資の案件の共有や、関心のある課題ごとのワーキンググループに参加して、情報収集や情報共有を行うコミュニティです。

グローバルな富裕層によるインパクト投資コミュニティ「toniic」とは

今回はアジアメンバー向けのリージョナルカンファレンスで韓国で開催した会合に参加してきました。コロナ前は年に一回全メンバーを対象としたアニュアルカンファレンス、そして各地で各リージョンのメンバー向けのリージョナルギャザリングが開催されており、今回は久しぶりのアジアのリージョナルギャザリングが韓国で開催されました。

今回は韓国のインパクト投資の中間支援組織(資金、人材、情報などの資源提供者と資金需要者を仲介する団体)D3 Jubilee Partnersとの共催で開催し、韓国を中心とした投資家、社会起業家も多く参加していました。

内容

1泊2日の会で、登壇、パネルディスカッション、ワークショップ等の内容で構成されていました。1日目は主にD3 Jubileeが企画し、韓国における課題や、社会起業家の紹介。2日目は主にtoniicの企画で、資産家の方個人のストーリー(自身の資産の使い道について考えるようになった経緯等)を中心にプログラムが組まれていました。

Purpose of Capitalセッション

世界的にファミリーオフィスへインパクト投資・フィランソロピーのアドバイザーをしており、Purpose of Capitalという、「資本の目的」についての本を出したJed Emersonによる、個人が改めて自分の資産と向き合うためのセッションで、小グループでいくつかの質問に対して自分なりの答えをシェアしあうセッションでした。質問は複数ありますが、参加者全員が自分の「資産」との付き合い方について改めて考えることができた会となりました。

toniic 参加しての所感

大手金融機関が推進するインパクト投資と個人によるインパクト投資の取り組みは違う次元で進んでいると感じました。多くの大手企業がインパクト投資という商品を出すことに力を入れている中、個人にとっては、インパクト投資とは新しいフィランソロピーの形です。これまで、資産を使って社会に還元する方法としてメジャーだった寄付を超えて、資産運用(投資)という形で社会に還元することを真剣に考えている人たちが増えていることを、実際にtoniicのメンバーに会って改めて実感しました。

上記のような個人にとっては、インパクト投資の商品かどうか、よりも、その金融商品が実際に自身の問題意識を解決する手段となっているかという点や、アセットマネージャーが、ファンドが創出しようとしているインパクトに対してコミットしているかどうか等を投資選定の大きな基準にしているように見受けます。それを判断するためには、投資家自身が課題への理解を深めることと自分なりの仮説を立てることが必要です。その点、toniicは仲間と共に学ぶ場を提供し、より投資判断を明確にする手助けをしています。

自分の資産と向き合い使い道を考えることは、究極的には自分と向き合う事だと言えるでしょう。意識的にそれを考える機会がなかったり、富の成り立ちやファミリーの事情によってはそのことを考えるのに大きな葛藤があったり、メンバーの状況は様々です。その中で、自分にとって何が大切なのかという問いは、その探求にかかる長さや、時には困難をはらむことから「ジャーニー」と表現されます。普段はオンラインでしか繋がる機会がないtoniicメンバーですが、会うと一瞬で意気投合する人が多く、それぞれのジャーニーを歩む人たちが、同じ価値観を通じて繋がるとはまさにこのことだと感じました。

二つのカンファレンスを経て「インパクト投資は手段、大事なのはパーパス。」

今回はヨーロッパとアジアにおいて、企業そして個人によるインパクト投資の動向を捉えることができました。企業のパーパスということが盛んに言われるようになりましたが、企業にとっても個人にとっても大切なのはパーパスだと改めて思います。

投資という手段を通じてインパクトを生む。

投資という手段を通じて自身が大事にしたい世界をつくる。

それには、パーパスや価値観が明確になっていることがもっとも重要で、インパクト投資も寄付も全て手段であるということをこ忘れてはいけないと思いました。

企業におけるインパクト投資にしても、それぞれの正当性やファンドサイズを競う必要はなく、消費者の価値観と金融商品が合致すれば、それは「良い金融商品」なのではないでしょうか。

フィランソロピーの発展においては、個人と企業、両方が洗練されていくことが必要だと思いました。

余談:GIINとtoniicの創業者が仲良し。GIINが先にできたが、toniicはGIINとtoniicで「ジン・トニック」でイイね!という事でtoniicという名前になったそうです。(実話)

TOP