KNOWLEDGE

インパクト・ファンドのパイオニア、Acumen登壇 「世界の富裕層が求めるインパクト・ファーストの投資・寄付」オンラインサロン開催報告

【開催レポート】世界の富裕層のフィランソロピーを支えるアキュメンの活動とインパクト・ファンド

社会変革推進財団(SIIF)は3月16日に、インパクト投資のパイオニア的存在であるアキュメン(Acumen)のディレクターのマーフィー氏を迎え、「世界の富裕層のフィランソロピーを支えるアキュメンの活動とインパクト・ファンド」についてのオンラインサロンを開催しました。

当イベントでは、日本でフィランソロピー・アドバイザリー事業を展開するSIIFが、グローバルにおいて富裕層がフィランソロピーの手段として行うインパクト投資における潮流やSIIFでの活動を紹介するとともに、インパクト投資の草分け的存在であるAcumenに、アプローチ、ファンドの事例、パフォーマンス、さらにはこれまでの学びについて、パネルディスカッションを行いました。本開催レポートでは、オンラインサロンの概要をお伝えします。

アジェンダ

・社会変革推進財団(SIIF)が考える新しいフィランソロピーとは

・Acumenによるインパクト投資の概要・概況

・Acumenのインパクト投資事例・これまでの学び

・パネルディスカッション

・Q&A

ゲストスピーカー

Eleanor Murphy エレノア・マーフィー (Acumen/Philanthropy and Development Director)

マーフィー氏は、課題解決に取り組む社会的企業の資金調達や、貧困や不正と戦う世界のリーダーの育成に従事してきました。特に、ジェンダー不平等や気候変動など、世界で最も困難な問題に対処するための金融ソリューションの開発を他団体と協働してきました。Acumen入社前は、エステートプランニングスペシャリスト、資産運用会社でのポートフォリオマネ―ジャーとして活躍。ボストン大学卒業、NOHA(Network on Humanitarian Action)修士号取得。

Acumen Fund Inc. アキュメンファンド

米国ニューヨーク州にジャクリーン・ノヴォグラッツによって創設された非営利組織で、「事業・リーダー・思想の普及への投資を通じて貧困問題への取り組みを変える」というミッションを掲げ、開発途上国(東・西アフリカ諸国、パキスタン、インド、ラテンアメリカ)における貧困問題解決へのビジネスをサポートする各種活動をしています。Acumenは昨年、SIIFと提携し、日本国内における個人投資家のインパクト投資を用いたフィランソロピーへの参入促進を目指しています。

SIIFが考える、新しいフィランソロピー事業とは

SIIFでは、富裕層、企業家の方々が、意思を反映した満足のいく社会貢献活動(寄付から投資まで)をするための包括的なサポートとして、新しいフィランソロピー事業に取り組んでいます。

グローバルでのフィランソロピー事業は伝統的な慈善団体によるフィランソロピーであったフィランソロピー1.0から、事業に成功した方が財団を通じてより戦略的・専門的に助成を行うフィランソロピー2.0へと進化し、21世紀以降、インパクト志向の資金提供を行うフィランソロピー3.0へと発展してきました。

このフィランソロピー3.0では、IT企業家の超富裕層が担い手となって、インパクト投資等の幅広い資金提供手段でより専門性と戦略性を高め、スケールアップとイノベーションを通じて社会課題解決に繋げる新しいフィランソロピーの形になってきています。

これらの世界のフィランソロピーの潮流に合わせ、SIIFでは、

- ■社会課題の構造的な解決を目指すこと

- ■寄付から投融資まで柔軟な資金支援を行うこと

- ■社会的インパクトを重視すること

を掲げ、「新しいフィランソロピー」に注力しています。

今回のゲストであるアキュメンの他、フィランソロピーアドバイザリーファームのロックフェラー・フィランソロピー・アドバイザーズと、インパクト投資家のグローバルコミュニティのtoniicといったグローバルパートナーとも連携し、日本の新しいフィランソロピー活動の推進に向けて各種事業を展開しています。

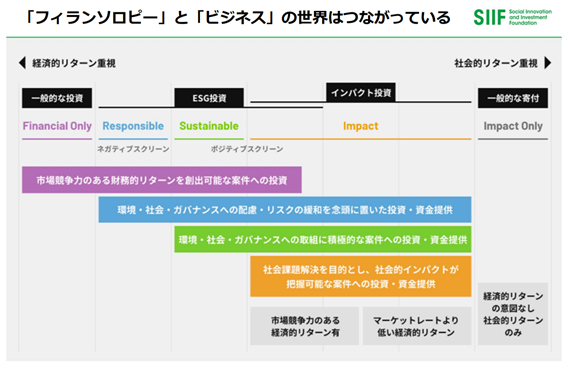

この「新しいフィランソロピー」の考え方では、ビジネスとの一連の繋がりがあるといえます。経済リターンを求めていなかった従来の “寄付”を中心としたフィランソロピーから、“インパクト投資“といった社会的インパクトを追求しつつ、一定の経済リターンも求める資金提供へと発展し、そしてその更に先に経済リターンを求める一般的な投融資が位置づけられています。

昨今、投資で社会性を追求する流れが生まれたことで、“ESGウォッシュ”や“インパクトウォッシュ”と言われる、名ばかりの活動も出てきており、改めてAcumenの“インパクト・ファースト(インパクト優先)”の考え方が重要視されています。

Acumenによるインパクト投資の概要・概況

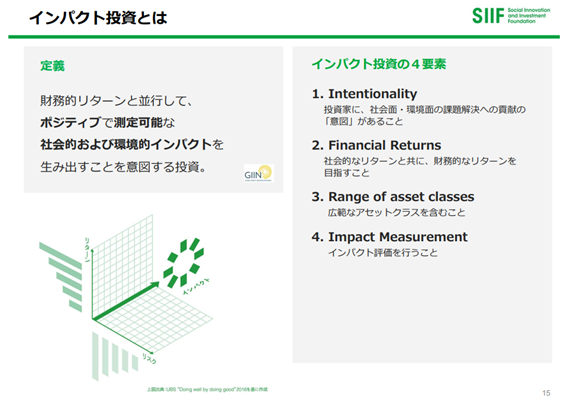

インパクト投資の概況

インパクト投資は、約20年前に始まり、2001年にAcumenも設立されました。この20年間で、急速に成長し、現在では1300以上のファンドができました。

インパクト投資は大きな概念で、社会的責任ある投資(SRI)のようにNegative Screeningといわれる社会にネガティブな影響のある投資を対象外とする投資から、ESGやトリプルボトムラインのようにPositive Screeningを行い社会に良い影響のある投資を対象とするものまで、幅広いコンセプトが存在しています。

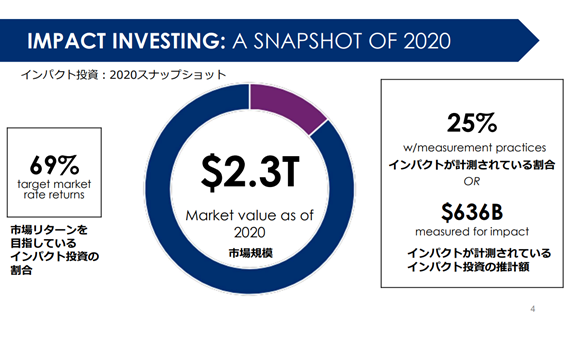

インパクト投資の市場全体の規模は約2.3兆ドル、世界のAUMの2%を占めていますが、実際にインパクトが計測されているインパクト投資はその25%を占める約7000億ドルに留まります。ポジティブで測定可能な環境影響と謳っているにも関わらず、測定の部分が抜けてしまっているのが現状です。また、経済リターンを求めているインパクト投資の割合は市場全体の69%で、意図としては社会課題を解決しようとしているものの、その実現にあたっては経済リターンを諦めないといけない実態を示しています。

一方、インパクト投資市場は急速に拡大しており、多方面から資金が集まってきています。また、過去20年分のデータから、こうした意図のあるインパクト投資の方が高い投資パフォーマンスが出るという結果も出ており、市場の拡大を後押ししています。

例え、意図を持った投資であっても、経済リターンを追いかけてしまう、課題の抽出が適切にされていない、インパクトが適切に評価できていない等から効果的にインパクトを創出できない結果となってしまう場合もあり、適切なアプローチが求められています。

インパクト投資のパイオニア、Acumenのインパクト投資のアプローチ、“ペイシェントキャピタル”と“リターナブルファンド”

約20年の実績を積んできたAcumenでは以下のアプローチを取っています。

- ①貧困層の生活を変える起業家に投資する

- ②次世代リーダーや起業家のパイプラインを構築する

- ③インサイトを共有するエコシステムを構築する

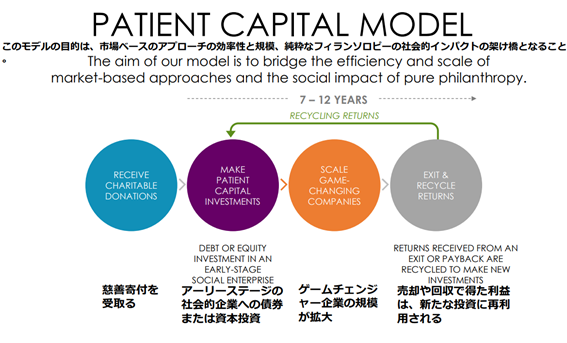

この中の①のアプローチにおいて、Acumenでは、 “ペイシェントキャピタル (忍耐強い資金)“という、貧困問題に取り組むアーリーステージの企業に対し、短期の回収を目的としない投資で、フィランソロピーと資本主義の両側面を併せ持つユニークな資金調達方法を展開しています。

このペイシェントキャピタルでは、慈善寄付を原資に、アーリーステージの社会的企業へ資本/債券投資を行うもので、深刻な資金不足に直面している貧困層を対象としたビジネスモデルに対し、アイディア出し・検証・事業化の準備の段階から、中長期で取り組むことで、企業の規模拡大を促進し、売却や回収で得た利益を新たな投資に回すことができます。

例えば、紛争のあったコロンビアや北ナイジェリア等では、サプライチェーンの問題、規制の課題や腐敗、インフラの不足等によって、通常2-5年要するようなプロセスに10年程要する場合があり、こうした状況にも応えるのが、このペイシェントキャピタルです。

ペイシェントキャピタルは2001年以降、1億4600万ドルの累積投資額を、151社に投資し、Acumen投資後の追加調達は7億4600万ドル、そしてサービスを提供できた低所得者は約4億人にも及びます。この内、売却実績は、32社の4300万ドルとなっています。

Acumenの投資基準と投資プロセス

Acumenでは農業、エネルギー、教育、健康の各セクター、そして、それらをあらゆるジェンダーに提供することに注力し、110名強のスタッフで構成される、世界8か所のAcumenの拠点を中心に運営されています。

地理、セクター、ステージ、インパクト、財務的持続性、そしてスケールの6つの投資基準を持っており、各地域に注力セクターを設け、例えばインドでは農業や労働力開発を、ラテンアメリカではエネルギーと農業に注力しています。ステージにおいては、シリーズAラウンドを25万から100万ドルの範囲で投資しています。そしてもちろん、インパクトを広げるビジネスモデルであること、財務的な持続性を持っていること、規模拡大の可能性があることもまた重要な要素として投資判断しています。

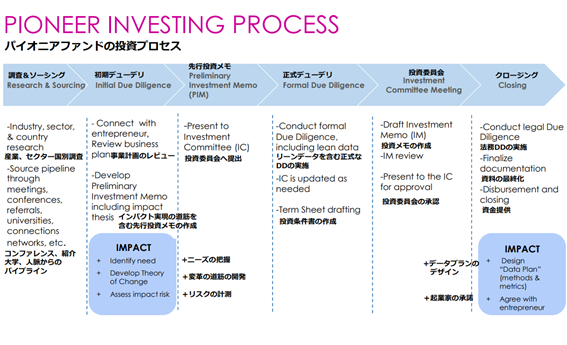

Acumenの投資プロセスは一般的なアーリーステージの投資プロセスに、社会的インパクトの可能性判断を加味しています。その為、初期デューデリジェンスの段階で、解決しようとしている課題や、変化の為の道筋への理解を高め、投資のクロージングの段階ではインパクト評価の計画を作成します。

また、投資前及び投資過程で収集・分析したデータを投資後に利用することで、より迅速に規模やサービスを拡大すること、そして投資家としての効率的な支援を実施することができていると考えています。

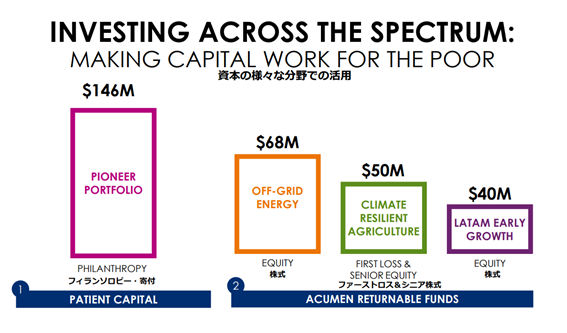

Acumen Capital Partnersが運営している“リターナブルファンド”はペイシェントキャピタル同様にインパクト・ファーストであるも、寄付を原資としおらず、事業性が証明された企業に対して、規模拡大を目的とした投資を行う為に、ペイシェントキャピタル以上のリターンを求めることができます。

このように、寄付を原資としたフィランソロピー資本はハイリスクのアーリーステージのプロジェクトに向け、規模拡大のステージにあるプロジェクトには市場リターンを求めていくリターナブルファンドのような手段を講じることでインパクトを最大化できると考えています。

Acumenのインパクト投資事例・これまでの学び

Acumenのペイシェントキャピタルでは1億4600万ドルのポートフォリオを、リターナブルファンドにおいては、3つのファンドを運営しており、それぞれのIRRは市場レートに近いものを狙っています。

1)のKawisafiは2018年に設立された、IRR11%の投資ファンドです。投資ポートフォリオ10社の活動によって、これまで1億2100万人に影響を与え、2100万トンのCo2の排出を削減に成功しています。

インパクトの測定方法とLEAN DATAの活用

Acumenでのインパクト測定は3つのデータに焦点を当てています。

- 1.低所得者へのインパクト

- 2.インパクトの幅(どこまでインパクトが行き渡っているのか)

- 3.インパクトの深さ(実際にどのような経験をしているのか)

これらの3つを効果的に測定するために、Acumenは2015年に「LEAN DATA」という手法を生み出しました。LEAN DATAはアプリ等のテクノロジーを使って、社会的パフォーマンス、顧客のフィードバックや行動の高品質なデータを低コストで迅速に収集し、効率的にビジネスへの反映を目指すものです。

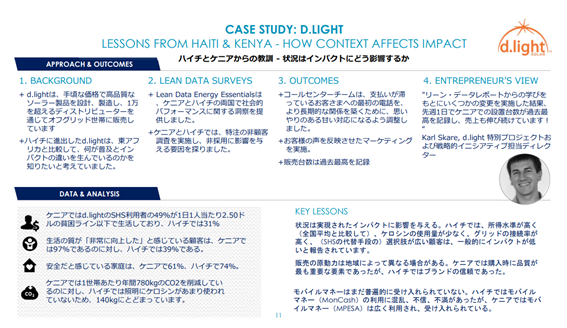

d.lightの事例

d.lightは、2006年に、太陽光発電を使った電気を普及させることで灯油を撲滅させたいという起業家の考えに応え、まずは事業性の判断の為、ペイシェントキャピタルで資金提供を実行し、その後計6回の資金調達で500万ドルの投資を実行しました。その後、Kawisafiからの投資を行っており、2倍以上のリターンを残しています。また、この15年間で、d.lightは2200万トンのCo2をオフセットし、40億ドルの燃料コストを削減することできました。

500万ドルを寄付で支援していた場合、d.lightの製品は83.5万人の人にしか行き届かなかったものが、

(短期の回収を目的としない)ペイシェントキャピタルで同じ500万ドル投資した結果、1億人以上の人々に製品を提供することができました。これは、まさにインパクト投資が寄付以上のインパクトを与えることができることを示しています。

また、d.lightが他地域展開を図る際、LEAN DATAを用いて有用な地域毎の文化の違い等の示唆を得て、効果的な経営手法を提案しています。

例えば、サービスをハイチに展開する際、既存マーケットであったケニアとの違いを分析したことで、僅か3か月でマーケティング施策やコミュニティとのエンゲージメントの方法を見直すことができました。

Acumenでは、Acumenとともに貧困撲滅に財務的にご支援頂けるドナーと一丸となって、この問題に取り組んでいきたいと考えており、ドナーの方がより主体的に関与していかれるような取り組みを積極的に行っています。

パネルディスカッション

Acumenのマーフィー氏とSIIFの小柴でパネルディスカッションを行いました。

Acumenでのマーフィー氏の役割はなんでしょうか?

10年程伝統的な金融セクターに従事していましたが、多くの寄付金が国際開発の問題への解決になっていない現状に対して、投資をツールに変えていきたいと思うようになったのがきっかけでAcumenに加わり、Acumenの3つのアプローチである①起業家への投資、②育成、③コミュニティ構築を実現する為に、様々なステークホルダーと連携していくことを目指しています。

Acumenがインパクト投資のパイオニアになった背景はなんでしょうか?

Acumenだけでは本質的な問題を解決することは難しいことから、Acumenが学んでいる情報・戦略を共有するエコシステムや社会起業家・インパクト投資家を育てる為のリーダーシッププログラム(Acumen Academy)を作り、Acumen以外のステークホルダーと連携する体制を構築していったことにあると思います。

Acumenが行う新しいイニシアティブはありますか?

学び続ける組織であるAcumenでは、特にエネルギーセクターへの10年以上の投資経験から、Kawisafiのように、ペイシェントキャピタルの先にスケールアップの為の企業支援が必要であること等を学んでおり、まだまだやるべきことがあると理解しています。特に南スーダン等の低所得地域では、サービスや商品へのアクセスがない状況にあることも理解しており、クリーンエネルギー製品へのアクセスを可能にする設備施設や、ケニアやウガンダ等の過去の投資先起業家との連携を他地域への展開に活用していく為の体制を構築しようとしています。

Acumenの寄付を原資とするペイシェントキャピタルにおいて、これまでどのような成功、失敗、学びがあったのでしょうか?

アーリーステージのハイリスクのプロジェクトを対象としている為、失敗から学ぶことは非常にたくさんありました。

起業家の意図を十分に理解できておらず間違った投資先に投資をしてしまったことから、そうした起業家の思いを確りと把握することや、共感の部分と財務面厳格さを組み合わせて判断する必要があると再認識しています。また、リスク自体がそもそも高いこと、まだマーケットが十分に整備されていないことや、需給バランスがうまくマッチングしていないこと等から、売却時において、仮に利益を出せていたとしても、リスクを覚悟できるだけの十分な資金を回収できていないのが現状であると認識しています。サービス提供の部分だけでなく、物流等のサプライチェーンシステムの構築部分や与信設定等、多角的な取り組みをしていく必要があると理解しています。

一方で、LEAN DATAによって、インパクトを享受した人数だけでなく、どのように生活が変わったのか等、迅速にインパクトやマーケットを理解する手法を生み出せたことは今後のインパクトの拡大に繋がる大きな成功であると思っています。

今回オンラインサロンにご参加頂いている方は主に日本のプライベートバンカーですが、Acumenとドナーとなっていらっしゃる富裕層の方との関係について教えてください。

一部の人はAcumenからインパクト投資を学びたいと考えて下さり、その方々に実際にはAcumenがどうやってデューデリジェンスをやっているのか、インパクト測定をしているのか、そしてどのようなマーケット課題を認識しないといけないのか等に直に触れてみて頂く機会になっています。実際、Acumenの取締役の一人に、もともとご自身でインパクト投資を行う為に情報交換を行っていた方が実際に投資を始めると、ローカルチームやインパクト投資の妥当なモデルが必要であることに気が付き、Acumenのパートナーとなったという例もあります。

Q&A

会場から、マーフィー氏に次のような質問がありました。

Q1.ペイシェントキャピタルは、10年強の投資を行うプライベートエクイティとどのように違うのでしょうか?

良い比較となるのは、アーリーステージに投資するベンチャーキャピタルで、ペイシェントキャピタルとの大きな違いは、①寄付を原資としている為、期待するリターンが市場レートをよりも低いという点と、②リスクを多く許容できるという点です。Acumenの目的は事業を安定化させて、追加資本の流れを作ることであり、このようなハイリスクのプロジェクトにおいて、市場の専門性・知識で、通常の投資家が取ることができないリスクを取りにいくことができています。その為、それぞれのプロジェクトの諸条件は通常のベンチャーキャピタルとは異なっています。

Q2.リターナブルファンドは他のプライベートエクイティファンドとはどのように差別化されますか?

ペイシェントキャピタルでも挙げた点と同様、Acumenがこの20年間培ってきた知識と経験です。中でも政府からの助成金、マーケットが整備されていない中での事業拡大戦略、マーケットにおけるAcumenのブランドは大きな差別化要素になっていると理解しています。

Q3.リターナブルファンドにおいても財団等でファーストロスを取る組織はありますか?

ファーストロスを受けるところはあります。各ファンドにおいて、ポテンシャルロスが出る可能性のあるところへの調整は行っており、例えば2500万ドルの寄付でイニシャルロスを吸収する仕組みのあるファンドもあります。このような寄付はプライベートキャピタルが参入する為の触媒的な存在になっています。

Q4.ドナーと案件をどのようにマッチングさせているのでしょうか?

特定のドナーと案件のマッチングは行っておらず、投資家からご提供頂いた資本をAcumenの方で投資判断等の運用をしているので、ドナーは特定の案件には紐づいてはいません。一方、1万ドル以上の寄付を行うドナーの方は、特定のセクターや地域への投資運用を希望することはできます。(但し、AcumenはNPOの為、頂いた寄付金の全てがどの案件に使われているか等のトラッキングを行う義務はありません。)

Q5.デューデリジェンスのプロセスは最初から持っていたのか、それとも運営されているうちに確立されていったのでしょうか?

これは時間を経て確立されていたもので、投資を実行する中で様々な学びや理解が深まり、適切な基準に改善していった経緯があります。

Q6. 最後に、日本のフィランソロピーに対してどのようにお考えでしょうか?

日本に限ったことではありませんが、インパクト投資やベンチャーフィランソロピーなど、Blended Finance構造と言われるフィランソロピーと資本が合わさった形態が生まれ、かつてないほど注目・成熟しつつある中で、過去とは異なるやり方でフィランソロピーを活用していくことができると思っています。今まで課題であった、一部の方からのチャリティーに依存している構造から、問題を解決すべく、伝統的なフィランソロピーとイノベーションを組み合わせ、フィランソロピーの可能性を広げていく構造に移っていると思っています。ヨーロッパでは米国以上にこの動きが加速している傾向にあり、戦略的フィランソロピーやトランスフォーマティブフィランソロピー等今後の更なるフィランソロピーの発展を非常に興味深く感じています。

・・・

Acumenはインパクトの最終受益者の声を拾うことに真摯に取り組み、複雑なインパクト測定プロセスに対しても世界を牽引していますが、SIIFとしてもそうした仕組みの日本への導入に向けて今後積極的に取り組んでいきたいと思っています。

以上開催レポートでした。お読み頂き、有難うございました。

プロボノ 堤世良、SIIF小柴

TOP